同族会社と特定同族会社

同族会社と特定同族会社

同族会社とは、会社の株主等の3 人以下、並びにこれらの株主等と特殊の関係のある法人及び

個人(同族関係者)が、その会社の株式の総数又は出資金額の50%超を保有している会社を

いいます(医療法人などの法人や協同組合などの組合は会社でないため同族会社には該当

しません。)。同族会社の判定に当たっては、単に株主等3 人だけではなく、その株主等の

「同族関係者」の持分を合わせて1グループとし、これを1人の持株とみて、3 グループまでの

組み合わせで株式等の50%超を保有しているかどうかを判定します。

なお、同族関係者とは次のような者をいいます。

(1)個人の場合

イ 株主等の親族(配偶者、6 親等内の血族、3 親等内の姻族)

ロ 株主と内縁関係(事実上婚姻関係と同様の事情)にある者

ハ その株主等の使用人

ニ その株主等から受ける金銭により生計を維持している者

ホ 上記ロからニの者と生計を一にするこれらの者の親族

(2)法人の場合

イ 株主等の1人(個人の場合は同族関係者を含む、以下同じ)が他の会社を支配

(50%超の関係)している場合の他の会社

ロ 株主等の1人とイの会社が他の会社を支配している場合の他の会社

同族会社に該当する法人には、次の規定が適用されます。

(1)同族会社の行為又は計算の否認の規定

同族会社が法人税の負担を不当に減少させる行為や計算を行ったときは、

正常な取引に置き換えて所得や税額の計算がなされます。

(2)みなし役員に係る規定

同族会社の使用人のうち一定の株式を有し、その会社の経営に従事している者は、

税務上の役員とみなされます。

(3)使用人兼務役員に係る規定

同族会社の役員のうち一定の株式を有している役員は使用人兼務役員とされません。

(4)特定同族会社の特別税率の適用

同族会社のうち、「特定同族会社」に該当する法人については、一定額以上の留保金額につき、

通常の法人税の他に一定の特別税率(いわゆる留保金課税)が課されます。

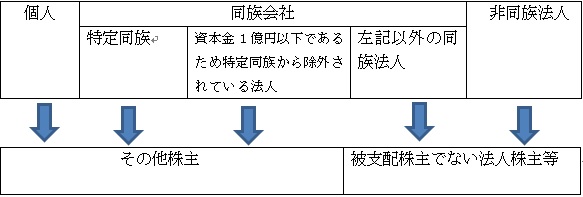

特定同族会社の判定

被支配会社のうち、被支配会社に該当するかどうかの判定の基礎とされた株主等のうちに

被支配会社でない法人(株主等)がある場合、その被支配会社でない法人を判定の基礎となる

株主から除外して判定しても、まだ被支配会社となる会社を特定同族会社といいます。

なお、資本金1億円以下の会社については、資本金5 億円以上の会社の100%子会社等を除き

特定同族会社には該当しないこととされています。

「被支配会社」とは、会社の株主等の1人とその同族関係者がその会社の株式の総数又は

出資金額の50%超を保有している会社をいいます。

【設例】発行済株式数・議決権とも/資本金2億円

1.株主A社(非同族会社)100%・・・・・・・・同族会社(特定ではない)

2.個人B 100%・・・・・・・・特定同族会社

3.株主C(非同族会社) 60% 個人D40%・・同族会社(特定ではない)

4.株主E(非同族会社) 40% 個人F60%・・特定同族会社