小規模宅地等の特例(平成30年度改正)

1. 小規模宅地等の特例の概要

個人が、相続又は遺贈により取得した財産のうち、一定の事業の用又は被相続人等の居住の用に供されていた宅地等のうち、一定の限度面積までの部分については、相続税の課税価格に算入すべき価額の計算上、一定の割合を減額します。

| 宅地等の要件 | 限度面積 | 減額割合 |

| ①特定事業等宅地等 | 400㎡ | 80% |

| ②特定同族会社事業用宅地等 | 400㎡ | 80% |

| ③特定居住用宅地等 | 330㎡ | 80% |

| ④貸付事業用宅地等 | 200㎡ | 50% |

※限度面積については宅地等の組み合わせによって一定の制限あり。

2. 平成30年度改正

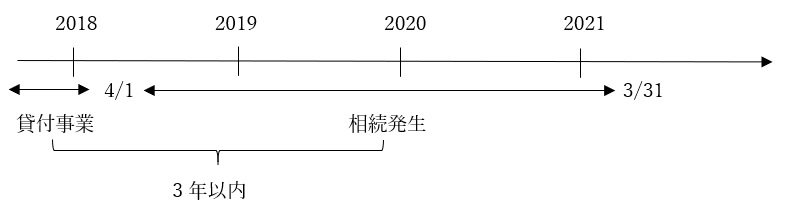

上記1.のうち④貸付事業用宅地等について、平成30年4月1日以後の相続又は遺贈により取得した宅地等については、その相続の開始前3年以内に新たに貸付事業の用に供された宅地等を除くこととされました。

ただし、以下に該当する場合は上記改正の対象外とされています。

(1) 相続開始の日まで3年を超えて引き続き特定貸付事業(事業的規模の貸付事業)を行っていた被相続人等が相続開始前3年以内に新たに貸付事業の用に供した宅地等

(2) 以下の期間で貸付事業開始及び相続発生となった場合

3. 事例検討

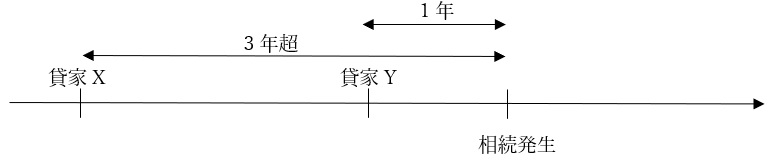

(1) 相続開始前3年以内に貸し付けたものと3年を超えて貸し付けているものがある場合

| 判定対象となる宅地等 | 要件 | 貸付事業用宅地等に該当するか |

| 貸家Xに係る宅地等 | - | 〇 |

| 貸家Yに係る宅地等 | 貸家Xが事業的規模※ | 〇 |

| 貸家Xが事業的規模でない | × |

※いわゆる5棟10室基準

(2) 特定貸付事業の期間の判定(1次相続と2次相続があった場合)

特定貸付事業の期間の判定は1次相続と2次相続の期間を合算して判定します。

(3) 相続開始前3年以内に貸家を建て替えた場合

貸家について建替えが場合でも、建築中に相続が発生した場合でも賃貸期間は継続しているものとして判定します。

2019年9月9日